2023年前三季度水泥市场运行分析与后市展望

2023年前三季度,受房地产持续调整等影响,水泥需求疲软,行业低迷运行。一季度下游复工情况尚佳,整体需求好于同期,二、三季度“旺季不旺、淡季更淡”,需求减弱明显,加之市场竞争激烈,水泥价格持续走低。

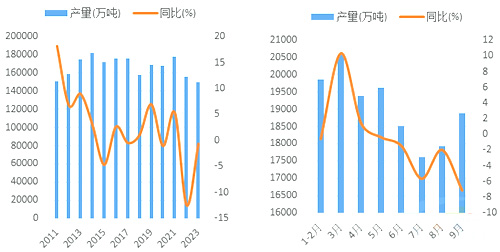

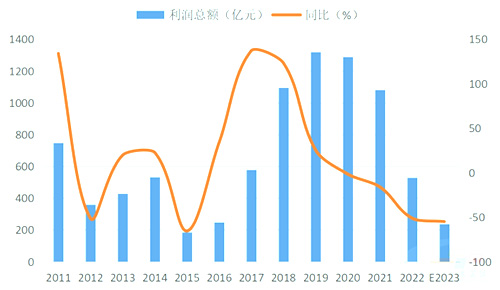

前三季度水泥产量创下近13年来新低,尽管煤价重心有所下移,但水泥行业利润仍出现大幅萎缩。

展望四季度,我们认为水泥行业需求可能不及同期,由于需求弱势,加之企业库位较高,价格上涨阻力重重,均价或仍将下降。全年来看,水泥需求将面临较大下行压力,行业效益降幅仍大。

一、水泥需求:基建拉动有限 地产投资深降 水泥需求下滑

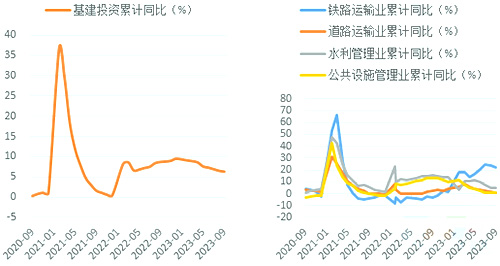

2023年1-9月份,全国固定资产投资增速3.1%,年内增速持续放缓。基础设施投资增速6.2%,其中与水泥需求较为密切的道路运输业增长0.7%、公共设施管理业增长1.2%,增速均远低于基建整体,尽管基建整体保持较高增速,但其对水泥需求拉动比较有限。

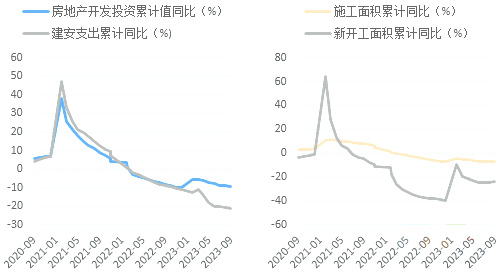

房地产开发端,1-9月房地产开发投资完成额同比下降9.1%,其中建安工程完成额同比下降20.9%,建安投资同步走低,投资端的下滑严重拖累了水泥用量的走低。施工端看,新开工面积仍处于深降状态,1-9月份同比大降23.4%,新开工深降影响下,施工面积同样表现疲弱,1-9月份同比下降7.1%。

1-9月份基建投资重要分项道路运输业和公共设施管理业增速较低,叠加房地产投资深降,水泥需求整体不及同期,水泥产量走低。

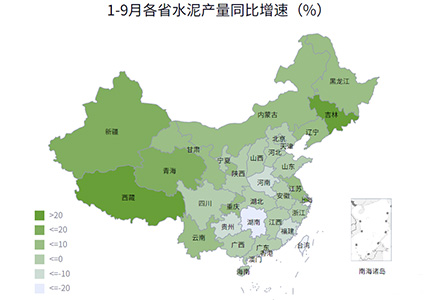

2023年1-9月,全国水泥产量149521万吨,可比口径同比下降0.7%,全口径同比下降4.3%,水泥产量创下2011年来新低。

分月来看,1-2月产量19855万吨,同比微降0.6%;3月份需求开始加快恢复,水泥产量同比大增10.4%;尽管4月份需求减弱,但得益于同期低基数,水泥产量同比仍有增长;5、6月份需求进一步趋弱,多地加大错峰力度,水泥产量同比出现下降;7-8月份淡季更淡,产量继续下降;9月旺季需求落空,单月水泥产量同比大降9.5%。

量增长的地区以北方为主,下降的地区中南方居多。

增幅超40%的省份有2个,分别是西藏、上海,西藏地区交通项目拉动明显,水泥产量同比大增46%,上海地区去年疫情较为严重,水泥企业停工停产,同期基数较低,水泥产量同比增幅明显。

青海和新疆等地水泥产量增幅较高,均在10%以上,内蒙古、重庆等地产量平稳增长,在5%左右,江苏、云南和辽宁等地略好于去年,产量增幅在1%之内。

前三季度水泥行业需求恢复不及预期,其中华东和中南大区需求下滑比较明显,水泥产量下跌的省份多分布在此两大区域,福建、河南和湖南水泥产量降幅均超10%,其中湖南需求较弱,产量下降超23%,广东、安徽、四川等水泥大省降幅在5%~7%之间,幅度相对不大。

山东、河北等地需求小幅萎缩,水泥产量降幅在3%以内。

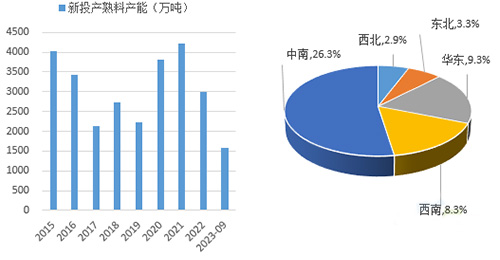

二、产能投产:2023年前三季度新投产熟料产能1600万吨左右

据水泥大数据研究院追踪,今年前三季度全国共投产水泥熟料生产线11条,合计实际熟料产能1581万吨,低于去年同期水平,新投产能中70%为减量置换项目。

分地区看,投产产能26.3%位于中南地区、9.3%位于华东地区、8.3%位于西南地区,东北和西北均在3%左右,华北没有新投产能。

分省份看,湖南、山东和贵州均有2条新投熟料产线,产能分别为279万吨、279万吨和248万吨,产能投放相对较高。

今年前三季度产能投放进度不及计划,这或与今年以来水泥行业持续不景气、企业面临较大的经营压力,从而导致部分产线停建或投产延期有关。

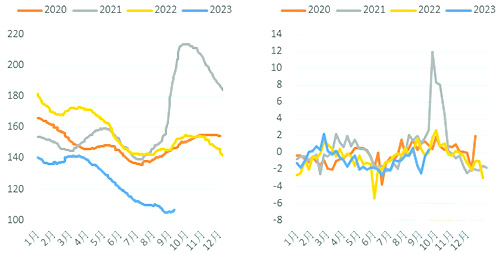

三、行情:整体走势震荡下跌 价格重心继续下移

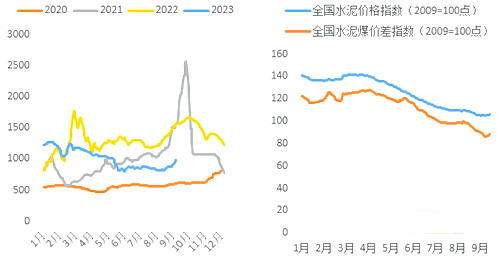

2023年前三季度,全国水泥价格行情走势呈现“旺季不旺、淡季更淡”特征,整体震荡下行,截至9月底,P.O42.5散装水泥均价323.6元/吨,较年初下跌24.7%,同比下跌29.9%。

分月来看,1月份春节前后,市场需求处于停滞阶段,水泥价格震荡下行。

2月份,工地、搅拌站开始复工,下游需求有所向好,部分地区涨价积极,水泥价格震荡上行。

进入3月份后,下游需求持续恢复,多地陆续结束错峰后供应放大,供需同步走强,水泥价格延续涨势。

4月份需求恢复情况不及预期,整体表现疲软,水泥价格几无反弹,一路走低。

5月水泥市场供需仍然宽松,厂家持续累库,市场竞争激烈,水泥价格继续走低。

6月份,受中高考、农忙以及高温多雨天气影响,市场正式进入淡季,下游需求进一步走弱,水泥价格连续下挫。

7、8月份,受高温、台风以及强降雨等天气影响,市场需求进一步转淡,水泥价格延续淡季颓势。

9月份终端需求恢复偏慢,难达往年旺季水平,表现疲弱,水泥价格上行乏力,整体以跌为主。

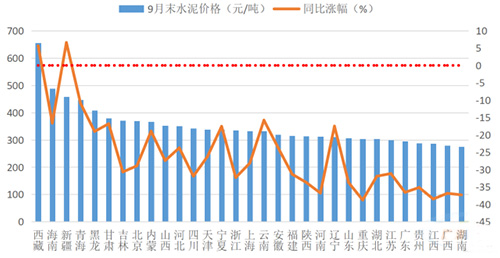

今年以来水泥价格震荡走低,加之同期价格处于相对高位,31个省份中有29个省份水泥价格同比出现下跌,并且跌幅较深,仅有新疆、西藏录得上涨(涨幅分别为6.59%、5.65%)。

具体来看,跌幅较深省份多位于南方一带,今年以来下游需求偏弱,加之市场竞争异常激烈,水泥价格跌幅较深,其中跌幅在30%以上的省份有15个,湖南、江西和重庆跌幅靠前;安徽、河北、山西、上海等地跌幅亦超20%,跌幅在20%以内省份有8个,多为北方地区。

四、效益:动煤价格震荡走低 水泥行业效益下滑

2023年前三季度,动力煤价格整体震荡下行,均价低于同期,水泥企业生产成本压力有所缓解。

2023前三季度动力煤现货均价981.7元/吨,较去年同期下跌20.4%。

分月来看,1月份冷冬预期落空,电厂日耗走低,煤炭呈现供需双弱走势,煤价偏向震荡。

2月份下游需求加快恢复,叠加供应端由于蒙煤事故安检力度加大而有所收缩,煤价震荡偏强。

3月份以来气温偏暖,同时非煤行业消费上冲乏力,煤炭消费进入季节性淡季。

4月份,煤炭消费季节性淡季特征明显,叠加港口库存依然偏高,供需宽松下动力煤价格震荡走低。

5月份,下游电厂备货充足叠加非电工业消费疲软,动力煤价格一路走低。

6月份天气炎热叠加非电消费存在一定支撑,需求环比转好,煤价有所反弹。

7月份高温天气带动日耗增加,加之水电乏力,电煤需求提升,煤价小幅收涨。

8月份,煤炭供需整体宽松,价格呈现窄幅震荡走势。

9月份,安检形势严峻,供给缩量明显,煤价超预期走强。

整体来看,前三季度煤价重心明显下移。

2023年前三季度水泥需求相对较弱,尽管煤价整体下降使得生产成本压力有所减轻,但水泥价格跌幅较深,水泥行业利润恐有较大幅度下滑。我们预计,2023年前三季度水泥行业利润总额或在240亿元左右,同比降幅55%上下。

相关资讯

同类文章排行

- 生态环境部部长黄润秋调研新疆米东天山水泥

- 多条水泥熟料生产线投产计划延后

- 这家水泥厂通过审核验收

- 中央两部门印发通知!利好水泥需求!

- 海螺水泥:按照“有市场、有资源、有回报”的标准择机并购

- 多个水泥矿山入选省级、国家级绿色矿山名录

- 成本对标!这家集团研究降本增收新举措

- 水泥行业要坚定不移地反内卷

- 权威数据公布!四季度水泥行业能否“量价齐升”?

- 2024中国水泥高质量发展论坛暨OCC第二届反内卷恳谈会盛大召开

最新资讯文章

您的浏览历史